「重加算税」は、税務調査で不正計算(事実の隠ぺい又は仮装)が指摘された場合に、うっかりミスによるペナルティである「過少申告加算税」や「無申告加算税」に替えて課される重たいペナルティです。(国税通則法第68条)

以下、「重加算税」の詳しい内容について見ていきます。

1 重加算税の対象

「重加算税」の対象となる税目

⇒ 所得税、法人税、相続税、贈与税、消費税などの国税

2 重加算税の割合(35%又は40%)

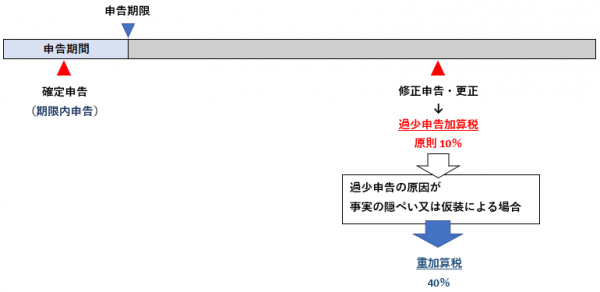

(1) 「過少申告加算税」に替えて「重加算税」がかかるケース

次の2つの事実に該当すれば「過少申告加算税」がかかります。

- 最初の申告(確定申告)を「法定申告期限」までにしている

- その後、「修正申告」又は「更正」により追加の税金が発生している

参考記事 ⇒「過少申告加算税」とは

ただし、上記の追加の税金の発生の原因が、税額などの計算の基礎となる事実を隠ぺい又は仮装していたことによるものである場合・・・

言い換えると・・・隠ぺい又は仮装という不正計算により元の申告の税額を少なく計算していたのが税務調査で発覚した場合・・・

には、本来の「過少申告加算税(原則10%)」に替えて「重加算税」が課されます。

この場合、重加算税は追加の税金に35%を掛けて計算します。

重加算税=追加の税金(過少申告額)×35%

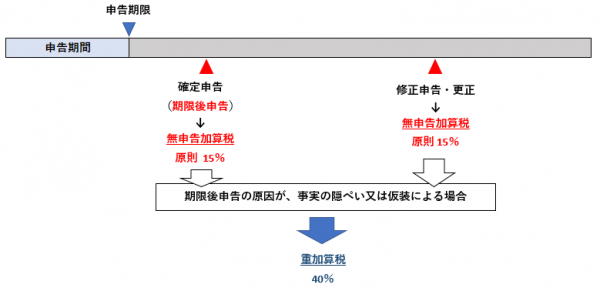

(2) 「無申告加算税」に替えて「重加算税」がかかるケース

次のいずれかのケースに該当すれば無申告加算税がかかります。

- 「法定申告期限」を過ぎた確定申告(=期限後申告)をして税金が発生した場合

- 期限後申告の後に「修正申告」又は「更正」により追加の税金が発生した場合

参考記事 ⇒「無申告加算税」とは

ただし、上記の「法定申告期限」までに確定申告をしなかった原因が、税額などの計算の基礎となる事実を隠ぺい又は仮装することによるものである場合・・・

例えば、相続財産の一部を他人名義にすることにより隠ぺいし、相続税の申告をしていなかったことが税務調査で発覚した場合・・・

には、本来の「無申告加算税(原則15%)」に替えて「重加算税」が課されます。

この場合、重加算税は納付税額に40%を掛けて計算します。

重加算税=納付税額×40%

3 隠ぺい・仮装による不正計算に該当するケース(重加算税がかかる場合)

税務調査において、納税者が、隠したり(隠ぺい)、偽造したり(仮装)という不正の手段により、税金を少なく申告していた(過少申告)又は申告していなかった(無申告)ことが発覚した場合に、通常の過少申告や無申告の場合にかかる加算税(過少申告加算税・無申告加算税)に替えて「重加算税」という重たいペナルティを課すことにより、隠ぺいや仮装といった不正計算の防止を図っています。

では、具体的にどのような事実があれば、この隠ぺい又は仮装による不正計算があったとみなされ、重加算税が課されるのでしょう?

それについて、国税庁が「具体的にこういう事をしたら調査官は、隠ぺい又は仮装による不正計算があったとみなすよ!」という注意メッセージを公表しています。

税目によって内容が変わるため、各税目について「○○税の重加算税の取扱いについて」(事務運営指針)というものを公表しています。

その内容については、下記の記事により、調査の種類ごとに具体的に解説しています。↓

ご参照ください

【関連記事】

「重加算税」がかかるケース(法人の調査)

「重加算税」がかかるケース(個人事業主の調査)

「重加算税」がかかるケース(相続税・贈与税の調査)

「重加算税」がかかるケース(消費税)

▼計算事例1

建設業のA社に税務調査が入り、下請業者に下請代金を水増しして請求させ、外注費の水増し計上をしていたことが発覚し、修正申告書を提出した。

元の申告:「期限内申告」である

修正申告による追加の税金:300万円

≪重加算税の計算≫

元の申告を期限内にしているため、本来、修正申告による追加の税金に対して過少申告加算税がかかるケースですが、この事例では、取引先との通謀により虚偽の請求書を作成しており、当該行為は隠ぺい又は仮装による不正計算に該当するため、過少申告加算税に替えて重加算税が課されます。

過少申告加算税に替えて重加算税が課される場合、その割合は 35% が適用されます。

重加算税=追加の税金 300万円×35%=105万円

納める税金:修正申告額 300万円 + 重加算税 105万円=405万円

(注) 延滞税(利息)が別途かかります

【参考】

税務調査で、「うっかりミス」と「隠ぺい又は仮装による不正計算」の両方による過少申告が発覚した場合は、修正申告による追加の税金に対して「過少申告加算税」と「重加算税」が併課されます。

その場合の各加算税の計算方法は別の記事で紹介していますので参照ください。

関連記事 ⇒ 重加算税と過少申告加算税が混在する場合の計算方法

▼計算事例2

建設業のA社に税務調査が入り、下請業者に下請代金を水増しして請求させ、外注費の水増し計上をしていたことが発覚し、修正申告書を提出した。

元の申告:「期限後申告」である

修正申告による追加の税金:300万円

≪重加算税の計算≫

上記の計算事例1と内容は同じですが、当事例では元の申告が「期限後申告」であるという点が異なっています。

元の申告が期限後申告であるため、本来、修正申告による追加の税金に対して無申告加算税がかかるケースです。しかしながら、この事例では、上記事例1で述べたとおり、取引先との通謀により虚偽の請求書を作成しており、当該行為は隠ぺい又は仮装による不正計算に該当するため、無申告加算税に替えて重加算税が課されます。

無申告加算税に替えて重加算税が課される場合、その割合は 40% が適用されます。

重加算税=追加の税金 300万円×40%=120万円

納める税金:修正申告額 300万円 + 重加算税 120万円=420万円

(注) 延滞税(利息)が別途かかります

▼計算事例3

Aさんは、相続財産の一部が被相続人の名義ではなく第三者である他人の名義になっていることを認識したうえでその事実を利用し、納税義務がないものとして無申告でいたところ、税務調査によりそれが発覚し、相続税の期限後申告を行った。

相続税の期限後申告による納付税額:500万円

≪重加算税の計算≫

相続財産が被相続人以外の名義であったことを利用して、課税される財産を圧縮している場合、隠ぺい又は仮装による不正経理があったとみなされます。したがってこの場合は通常、期限後申告に適用される無申告加算税に替えて重加算税が課されることとなります。

無申告加算税に替えて重加算税が課される場合、その割合は 40% が適用されます。

重加算税=納付税額 500万円×40%=200万円

納める税金:期限後申告額 500万円 + 重加算税 200万円=700万円

(注) 延滞税(利息)が別途かかります

関連記事(加算税・延滞税・利子税などの概要)↓

附帯税(加算税・延滞税)の種類と概要について

【関連する記事】 ⇒ 「過少申告加算税」とは

【関連する記事】 ⇒ 「無申告加算税」とは

【関連する記事】 ⇒ 「重加算税」とは(当記事)

≪税務調査に対応する専門チーム≫

税務調査に関する不安があれば、元調査官であるOB税理士だけで構成された我々「税務調査対策」専門チームにお問い合わせください。

プロ集団として調査の状況に応じた高度なサポートを全国に提供しています。

国税局OB税理士による「税務調査対策」専門チーム

私たちのチームが、税務調査に対して、どのようにして対策・対応するか、こちらのページをぜひご覧ください。

国税OBが立ち会う税務調査

料金表