逓増定期保険の名義変更プラン

当社は2015年~2017年、逓増定期保険に4度投資(総額2億2121万円)しました。

目的は、利益の繰り延べによる万が一の備えです。

加入から数年後、備え以上の利益を出すことで目的を果たすことができました。

そこで、より盤石な体制作りとして、すべての保険を当社の代表個人に名義変更することにしました。

| 名義変更の目的 | 法人で解約をした場合よりも多くのお金を残すため |

|---|

契約を個人に名義変更をすることで、返戻率のピークを迎えた保険を法人で解約をするよりも多くのお金を残すことができるようになります。

利益の繰り延べによる「備え」を目的に逓増定期保険に加入した事例は、以下のページでご紹介しています。

名義変更のながれ

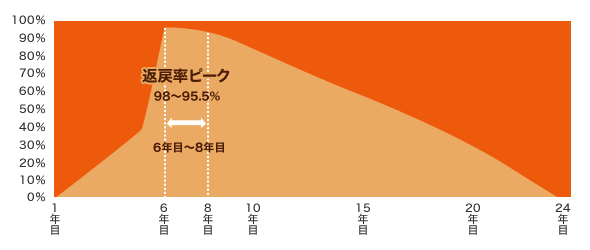

こちらは、1つめの逓増定期保険の返戻率を表した図となります。

以下の手順で、この保険の名義を変更します。

- 5年目までの返戻率は38%と低く、6年目に一気に上がる

- 会社は保険料を5年目まで支払う

- 5年目、社長個人が額面の38%で保険を買い取り、名義変更する

- 変更後、社長が6年目の1ヵ月分の保険料を支払う

- 返戻率が97.3%まで上がる

- 解約する

個人の節税による資産強化は、会社の基盤とのバランスが重要

より盤石な体制作りとして、当社では個人へ契約を移転する方法を選びましたが、この方法以外にも利益を残す手段があります。

それは、法人に契約を残したまま、契約を「失効」させるという方法です。

返戻率のピークを迎えた時に支払いを停止して「失効扱い」とすることで、必要な時期まで返戻率を維持して据え置くことができます。

どちらを選択するのがベストなのか。

会社、代表個人の資産を強化する目的は、会社と従業員を守るためですが、大事なのはバランスです。

当社は、十分な会社の基盤ができたと判断し、個人の資産強化がベストと考え、名義変更という方法をとりました。

まずは、計4回の名義変更のうち、1回目の事例をご覧ください。

1回目の名義変更

| 加入時期 | 2015年10月 |

|---|---|

| 年間保険料 | 10,104,267円 |

| 名義変更時期 | 2020年9月 |

| 解約後に残る割合(法人) | 64% |

| 解約後に残る割合(個人) | 83.2% |

| 評価 |

|

この保険の返戻率の推移

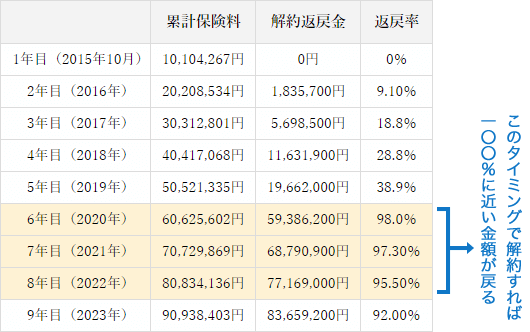

この保険の返戻率の推移は以下のとおりです。

年間保険料は、約1000万円です。

会社と個人が支払う具体的な金額

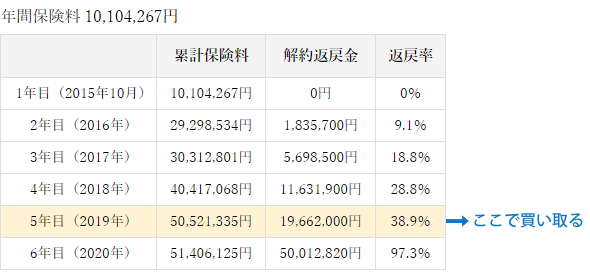

- 5年目まで会社が保険料を支払う

累計5052万円(年間保険料10,104,267円×5年) - 6年目の保険料を支払う直前(2020年9月)に社長が買い取る

1966万円(5052万円×38.9%) - 6年目(2020年10月)に社長個人が1ヶ月分だけ保険料を支払う

88万円(年間保険料÷12ヶ月+調整金)

6年目は保険料1年分払うと返戻率は98%で、1ヶ月分だと97.3%でした。

6年目に入り、既に「万が一の備え」という目的を果たし会社は安定した売り上げがある状態でした。

そこで、返戻率0.7%のために1年分保険料を払い、1年待つは非効率と考え、他の投資などに使えるように、1ヶ月分だけ保険料を払って解約しました。

解約書類を提出したのち、数日で社長の個人口座へ5001万円(返戻率97.3%)が振り込まれました。

返戻金を受け取った後の税金の計算はパートナー税理士の渡邊税理士より解説していただきます。

税理士が解説する「解約後に残るお金」

国税局OB税理士

国税局OB税理士渡邊 崇甫

税理士の渡邊です。

この名義変更を通して、得られた節税効果をご説明します。

5年間の保険料に伴う損金と節税額

年間の保険料は10,104,267円。

この保険は保険料が半額損金になる商品につき、5年間の保険料に伴う損金と節税額は以下のとおりです。

- 5年間の損金額

- 10,104,267円×5年×1/2=25,260,667円

- 5年間の節税額(法人税34%で計算)

- 25,260,667円×34%=8,588,625円…①

雑損に対する節税額

その他、名義変更を行ったことにより、560万円の雑損が発生しました。

- これまで5052万円支払ってきた保険を1966万円で個人に譲渡した

- 半額損金なので、5052万円の半分の2526万円が資産として計上される

- 2526万円の資産が1966万円の価値となった状態で売却

- 会社は5052万円-1966円=560万円の損が発生した

- 雑損に対する節税額は560万円×34%=190万円…②

名義変更に伴い発生した雑損に対する節税額

①8,588,625円+②190万円=10,488,625円

一連のながれにより、1048万円の節税効果を得ることができました。

名義変更をしなかった場合と比べ、損金計上額は約560万円多くなりました。

解約後に残るお金

2020年11月保険を解約しました。

それにより、解約返戻金を含めた確定申告が必要となりました。

解約返戻金は、一時所得扱いとなり税制優遇が適用されます。

また、総合課税となるので、「控除額を差し引いた返戻金」と「給与所得等」を合算した金額に所得税率をかけて税額を算出します。

2020年の給与所得2220万円と一時所得の金額を合わせると所得税率は40%となりました。

以下、返戻金に絞って税金を計算します。

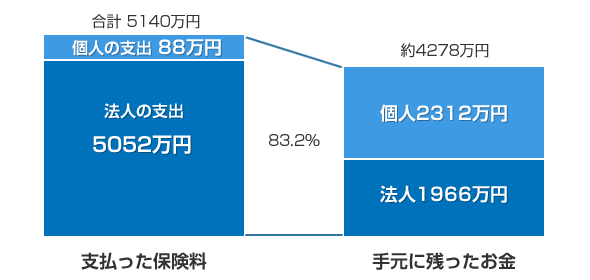

- 名義変更により残るお金

解約返戻金から税金を引いた金額

4278万円(解約返戻金5001万円-所得税・住民税723万円)

※所得税は40%、住民税は10%にて計算

- 税金の詳しい計算方法はこちら

-

- 一時所得の金額={総収入-その収入を得るために支出した金額-特別控除額(最大50万円)}÷2

[5001万円-(1966万円+88万円)-控除50万円]÷2=1448万円 - 所得税

1448万円×40%=579万円 - 住民税

1448万円×10%=144万円

- 一時所得の金額={総収入-その収入を得るために支出した金額-特別控除額(最大50万円)}÷2

所得税は確定申告時に納税しますが、住民税は2021年6月より毎月給与から天引きしている住民税額に上乗せされて支払うことになります。

投資した金額に対してどのくらいお金を残せたのか

渡邊先生、ありがとうございました。

当社代表は、この先、繰り延べる必要がない状況かつ会社の資産も十分と思える状況から、個人へ名義を移転して個人資産を強化する方法を選びました。

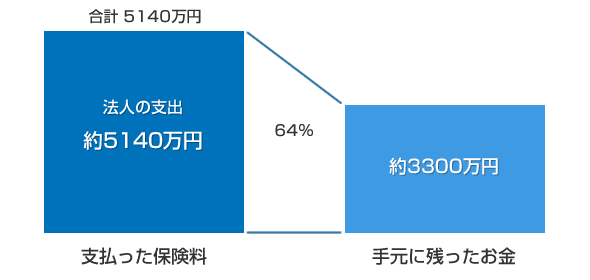

個人に名義を移転したことにより、法人で解約をして会社にお金を残した場合と比べてどれだけのお金を残せたか比較してみます。

名義変更をして個人にお金を残す場合

法人解約し会社に利益を残していた場合

加入から6年目に解約(返戻率97.3%)

会社に残すと64%しか残らなかった利益が、名義変更をすることで83%残すことができました。

当時会社は順調に進み内部留保もあり、社長個人の資産形成も会社戦略の中で重要度を増していました。

会社が受け取ってから代表個人に報酬として払うと、所得税などがかかり、残るお金は約50%となります。

そのため、代表個人に名義変更し、効率よく資産を形成することを選びました。

保険に投じた5140万円を、場合によって比較したのが以下の表となります。

| 保険未加入 | 保険に加入、法人で解約 | 保険に加入、名義変更 |

|---|---|---|

| 3392万円…① | 3300万円…② | 4278万円…③ |

逓増定期保険の返戻金は100%を下回るため、出口戦略がなければ、未加入の方が多くのお金が残せます。(①と②の比較)

名義変更という出口戦略があれば、約1000万円ほど多くのお金が残せました。(①と③の比較)

払済終身保険へ切り替えることで、返戻金は増加していく

個人に移転させたあと、すぐに返戻金を使う用事がなければ、「払済終身保険」へ切り替えることで、必要なときまで保険を据え置きしておくことができるようになります。

この切替により、以下のようなメリットが生まれます。

- 今後、保険料は支払わなくて済む

- 利息がついていく

- いつでも解約できる

これで、出口戦略が不要で、いつまでも繰り延べることができる体制を整えることができます。

当社は「解約」を選択しましたが、「払済終身保険」にして退職する65歳(2034年)まで継続し続けた場合、返戻金は5361万まで増えることになります。

なお、名義変更後に切り替え手続きを忘れてしまうと、翌月以降も保険料の請求が個人にきてしまうので、注意が必要です。

個人の資産強化は、会社の基盤とのバランスが重要

当社では個人へ契約を移転する方法を選びましたが、他にも利益を残す手段があります。

それは、法人名義のままで契約を「失効」させるという方法です。

「失効」とは、保険料の支払いを止めることで、契約が失効扱いとなるものです。

つまり、ピーク時期を迎えた時に保険料の支払いを停止すれば、必要な時期までピークの返戻率のまま据え置くことができます。

個人に移転するか、法人に残すかという選択は、それぞれの資産状況のバランスだと考えています。

どちらか一方に偏っていては、絶対に潰れない会社と言えるだけの体力を作ることはできませんでした。

当社は、十分な会社の基盤ができたと判断した結果、個人の資産強化という方法をとりました。

御社は今どのような状況で、今後どうしていくべきか。絶対に潰れない会社づくりのために、当社が実施してきた経験をお話できますので、ぜひお問い合わせください。

お問い合わせ逓増定期保険2回めの名義変更への評価

当社では、2020年12月1日の時点で、この投資に対して「2.5点(5点満点)」と評価しています。

なお、点数は評価する時期によって変わることがあります。

それは節税商品に対する知識、会社の状況(創業期、成長期など)、商品によっては為替の変動などが影響することがあるからです。

よって、商品の特性だけで判断するのではなく、会社の状況などを踏まえて投資すべきではないかと考えています。

当社が「2.5点」という評価をした詳しい背景や、状況に応じた判断に対する考え方をお聞きになりたい場合は、お気軽にご連絡ください。

当社が投資したほぼ全ての商品の情報提供者であるパートナー企業から詳しい説明を受けられるよう手配いたします。

この評価の背景を聞きたい以下、2回目以降の事例もご覧いただけますので、合わせてご参考にしていただけたらと思います。

2回目の事例

| 加入時期 | 2016年6月 |

|---|---|

| 年間保険料 | 8,958,946円 |

| 名義変更時期 | 2018年5月 |

| 解約後に残る割合(法人) | 59.60% |

| 解約後に残る割合(個人) | 85.20% |

詳しくは下記よりご覧ください。

3回目の事例

| 加入時期 | 2017年3月 |

|---|---|

| 年間保険料 | 6,212,100円 |

| 名義変更時期 | 2019年3月 |

| 解約後に残る割合(法人) | 62.4% |

| 解約後に残る割合(個人) | 63% |

同額の保険料で2口加入しました。

詳しくは下記よりご覧ください。

4回目の事例

| 加入時期 | 2017年5月 |

|---|---|

| 年間保険料 | 7,151,050円 |

| 名義変更時期 | 2019年4月 |

| 解約後に残る割合(法人) | 62.80% |

| 解約後に残る割合(個人) | 66% |

同額の保険料で2口加入しました。

詳しくは下記よりご覧ください。

サクセスフューチャーは73以上の商品への投資実績あり

2008年以来、100万円からできるLED照明事業をはじめ、保険や民泊、航空機など、さまざまな節税商品に累計14億6536万円を投資してきました。

当サイトでは、体験、実際に投資した商品のみを紹介しています。

投資実績を時系列で紹介しておりますので、ぜひご参照ください。

お問い合わせ売り手の情報ではなく、体験談の紹介

私達は節税商品の販売者ではありません。

経験に基づいた、節税に役に立つ情報提供と、課題解決の提案をいたします。

当社が節税の必要性に迫られたとき、節税情報をいくら探しても「売り手」の情報しか見つかりませんでした。

そのため、投資には相当の決断が必要でした。

幸い、ほとんどの投資はうまくいきましたが、失敗した例もあります。

「この体験談を紹介すれば、節税が必要な企業さまにきっと喜ばれる」と考えたのが、このサイトを作った理由です。

当社がどんな目的で何に悩み、どんな投資をし、うまく節税できたのかをお伝えしますので、お気軽にお問い合わせください。