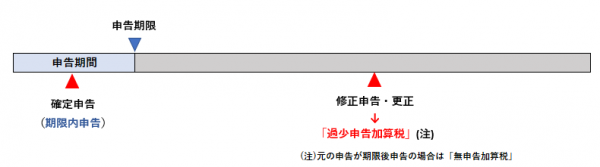

「過少申告加算税」は、期限内に確定申告をした後に税務調査などがあり、修正申告をした場合などに課されるペナルティです。

意図的ではなく、うっかりミスなどにより納めた税金が少な過ぎた場合に課されます。(国税通則法:第65条)

税務調査などで不正経理が見つかった場合は過少申告加算税ではなく「重加算税」がかかります。

【関連記事】⇒ 「重加算税」とは

また、①期限後の確定申告(=期限後申告)をした場合や、②期限後申告についての修正申告をした場合には、「無申告加算税」がかかります。

【関連記事】⇒ 「無申告加算税」とは

以下、「過少申告加算税」の詳しい内容について見ていきます。

1 「過少申告加算税」の対象

「過少申告加算税」の対象となる税目

⇒ 所得税、法人税、相続税、贈与税、消費税などの国税が対象となります

2 「過少申告加算税」がかかる場合

次の2つの事実の両方に該当すれば過少申告加算税がかかります。

- 最初の申告(確定申告)を「法定申告期限」までにしている

- その後、「修正申告」又は「更正」により追加の税金が発生している

【豆知識】 「修正申告」と「更正」

- 「修正申告」:所得や税額を少なく計算して申告していた場合に、それを修正して追加の税金を納めるために自ら再度申告すること(納税者がする)

- 「更正」:所得や税額を少なく計算して申告していた場合に、その申告を修正して追加の税金を納めることを税務署が納税者に対して通知すること(税務署がする)

例えば、税務調査で調査官の指摘に納税者が納得すれば、その納税者は「修正申告」をしますが、納得できない場合は、修正申告を無理やりさせることはできないので、それに変えて税務署が「更正」をします。結果は同じ事ですが、「更正」場合、納税者は訴訟を起こすことが可能です。

詳しくはこちら ⇒「修正申告」と「更正」

3 過少申告加算税の割合(原則10%)

過少申告加算税は、「修正申告」又は「更正」によって納付することとなる「追加の税金」に原則10%を掛けて計算します。

過少申告加算税=「追加の税金」×原則10%

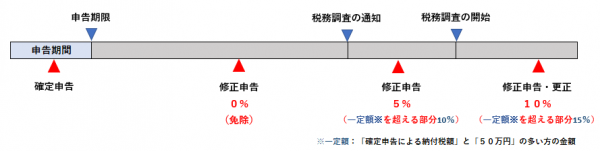

上記のとおり、原則10% の割合で過少申告加算税は計算されますが、ケースによってこの割合が以下のように変わります。

- 税務調査の通知を受ける前に自主的に修正申告をした場合:0%(過少申告加算税の免除)

- 税務調査の通知を受けた後で税務調査が始まる前に修正申告をした場合:5%

ただし、追加の税金のうち、「確定申告の額」と「50万円」のいずれか多い金額を超える部分については 10%

- 税務調査が始まった後に修正申告をした場合(税務調査による修正申告):10%(原則)

ただし、追加の税金のうち、「確定申告の額」と「50万円」のいずれか多い金額を超える部分については 15%

▼計算事例1

確定申告を期限内に済ませていた個人事業主Aは、その確定申告の税額が少なく計算されていたのに気づき自主的に所得税の修正申告を行った。

≪過少申告加算税の計算≫

税務調査の通知がある前の自主的な修正申告なので、過少申告加算税はかかりません。

▼計算事例2

A社に所轄税務署から税務調査の通知があった。決算内容を確認したところ経理処理の誤りが判明し、税務調査が始まるまでに法人税の修正申告をした。

- 確定申告(期限内)の税額 100万円

- 修正申告による追加の税金 60万円

≪過少申告加算税の計算≫

「確定申告の額100万円」と「50万円」のいずれか多い金額 ⇒ 100万円Ⓐ

修正申告による追加の税額60万円は、Ⓐの値 100万円以下なので、一律5%の割合で過少申告加算税が計算されます。

過少申告加算税=60万円×5%=3万円

納める税金:修正申告額(本税)60万円 + 無申告加算税 3万円=63万円

(注) 延滞税(利息)が別途かかります

▼計算事例3

A社に所轄税務署から税務調査の通知があった。決算内容を確認したところ経理処理の誤りが判明し、税務調査が始まるまでに法人税の修正申告をした。

- 確定申告(期限内)の税額 100万円

- 修正申告による追加の税金 130万円

≪過少申告加算税の計算≫

「確定申告の額100万円」と「50万円」のいずれか多い金額 ⇒ 100万円Ⓐ

修正申告による追加の税額130万円は、Ⓐの値100万円を超えているため、その超過部分の30万円については割増率が適用されます。

過少申告加算税=100万円×5%+30万円×10%=8万円

納める税金:修正申告額(本税)130万円 + 無申告加算税 8万円=138万円

(注) 延滞税(利息)が別途かかります

▼計算事例4

A社に税務調査が行われ、調査官の指摘により法人税の修正申告をすることとなった。

- 確定申告(期限内)の税額 100万円

- 修正申告による追加の税金 130万円(不正計算はない)

≪過少申告加算税の計算≫

「確定申告の額100万円」と「50万円」のいずれか多い金額⇒100万円Ⓐ

修正申告による追加の税額130万円はⒶの値100万円を超えているため、その超過部分の30万円については割増率が適用されます。

過少申告加算税=100万円×10%+30万円×15%=145,000円

納める税金:

修正申告額(本税)130万円 + 無申告加算税 145,000円=1,445,000円

(注) 延滞税(利息)が別途かかります

4 加重措置

短期間に繰り返して無申告又は不正計算(仮装・隠蔽)が行われた場合、加算税の加重措置が適用されます。

① 適用されるケース

- 税務調査による修正申告書の提出又は更正があり、かつ、

- その5年前の間に税務調査による無申告加算税又は重加算税を課されている場合

② 加重割合

「修正申告」又は「更正」によって納付することとなる「追加の税金」の10%

通常の加算税(上記3により計算した過少申告加算税の額)に加重して課されます。

関連記事(加算税・延滞税・利子税などの概要)↓

附帯税(加算税・延滞税)の種類と概要について

【関連する記事】 ⇒ 「過少申告加算税」とは(当記事)

【関連する記事】 ⇒ 「無申告加算税」とは

【関連する記事】 ⇒ 「重加算税」とは

≪税務調査に対応する専門チーム≫

税務調査に関する不安があれば、元調査官であるOB税理士だけで構成された我々「税務調査対策」専門チームにお問い合わせください。

プロ集団として調査の状況に応じた高度なサポートを全国に提供しています。

国税局OB税理士による「税務調査対策」専門チーム

私たちのチームが、税務調査に対して、どのようにして対策・対応するか、こちらのページをぜひご覧ください。

国税OBが立ち会う税務調査

料金表