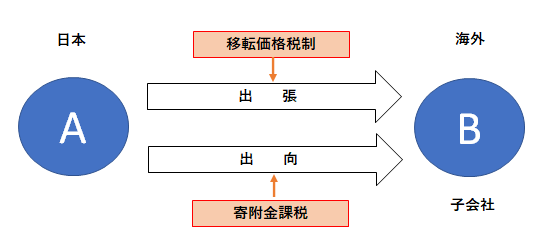

海外子会社への「出張」と「出向」の課税関係の相違点(移転価格税制と国外関連者寄附金)

海外子会社の業務をサポートするために、日本の親会社が社員を「出張」又は「出向」により派遣させるケースがよくあります。

そして、税務調査では、必ずといってよいほど、その「出張」又は「出向」に係る費用負担が検討の対象となります。

しかし、それぞれ税務上のアプローチが異なります。

結論から言いますと、海外子会社への「出張」サポートに係る費用負担は「移転価格税制」の問題として、「出向」に係る人件費負担は「国外関連者に対する寄附金」の問題として取り扱われます。

ここでは、「寄附金課税」及び「移転価格税制」の制度の相違点をまず明らかにし、その上で海外子会社への「出張」及び「出向」に係る費用負担の税務上の取扱いの相違点について次の項目の順に見ていきます。

- 「寄附金課税」及び「移転価格税制」が適用されるケースの相違

- 課税関係の相違

- 海外子会社への「出張」と「出向」の課税アプローチの相違

1「寄附金課税」及び「移転価格税制」が適用されるケースの相違

ところで、「寄附金課税(国外関連者に対する寄附金)」と「移転価格税制」の違いとは何でしょうか?

「寄附金課税」は当事者の間に贈与契約があったと同視できる事実関係が認められる場合に適用されます。一方、「移転価格税制」は海外の関係会社との取引についてその価格を独立企業間価格に修正する場合に適用されます。

海外の子会社など国外関連者との取引(国外関連取引)については、すべて「移転価格税制」の適用対象となります。すなわち、国外関連取引に対しては、取引価格が独立企業間価格とかい離していないかというチェックが必ず入ります。

【関連記事】 ⇒ 国外関連者とは

他方、国外関連者に対して、意図的な経済的利益の供与など、贈与の事実が認められた場合には「寄附金課税」が適用されることとなります。

【例1】

内国法人Aは、海外子会社Bに対して、通常100円する製品を80円で輸出してる。

→ 20円につき「移転価格税制」が適用

【例2】

内国法人Aは、海外子会社Bに対して、製品を100円で売る契約書を締結していながら、実際には80円で輸出している。

→ 贈与の意思があったと認定され、20円につき「寄附金課税」が適用(注)

(注)厳密には、契約金額100円が独立企業間価格に合致しているかどうかという「移転価格税制」の問題は別途残る

【例3】

内国法人Aは、本来、海外子会社Bが負担すべき費用30円を負担している。

→ 贈与の意思があったと認定され、30円につき「寄附金課税」が適用

2 課税関係の相違

「国外関連者に対する寄附金」の場合、その全額について損金算入が認められないため、「移転価格税制」の適用と所得金額の計算上の結果は同じになり、いずれにせよ認定額の加算・流出処理(別表4)がなされます。

ただし、「移転価格税制」は相手国との相互協議の対象となりますが、「寄附金課税」は相互協議の対象となりません。

これは、相互協議が国家間の二重課税を排除するために機能するものであるところ、「移転価格税制」においては、その適用により日本で価格修正が行われた場合に相手国においても整合する価格調整を行わなければ二重課税の問題が生じることが明らかです。

一方、寄附金課税については、たまたま日本の税制が寄附金(贈与損)を損金不算入にしていることにより、誰の損金にも算入されない経費が生じるだけの問題であり、国家間における救済すべき二重課税とはその性格が異なるため、相互協議の対象にはならないわけです。

【関連記事】

3 海外子会社への「出張」と「出向」の課税アプローチの相違

話を戻しますが、前述のとおり、海外子会社へ社員を「出張」させてサポートする場合と社員を「出向」させて労務を提供させる場合について、その費用負担の問題については課税アプローチが異なります。

例えば、日本の親会社Aの社員Pが海外子会社Bへ「出張」して業務をサポートした場合、PはA社の業務命令によりB社へ出張しサービスを提供しているので、これはA社がB社に対してサービスを提供していることに他なりません。したがって、「出張」によるサービスの提供は「会社間の取引」(国外関連取引)に該当することから、その対価の適否については「移転価格税制」が適用されます。

一方、日本の親会社Aの社員Qが海外子会社Bへ「出向」して業務をサポートしている場合は、QはB社に対して労務を提供しますが、これはB社とQとの間の雇用契約によりB社の指揮命令に従ってなされるものであり、そこにA社の関与はありません。そうしますと、Qが提供するサービスは、A社とB社との取引(国外関連取引)ではないため、「移転価格税制」が適用される余地はありません。したがって、親会社による出向社員給与の過大負担については、「寄附金課税」が適用されることとなります。

【関連記事】

全国対応・緊急案件対応

神戸を中心に大阪、東京、名古屋に国税OB税理士を配置しています。

地域によっては遠距離移動を伴いますが、全国の税務調査に対応します。

また、調査官が突然、無通知でやってきた場合や既に調査が始まっている場合などの緊急案件にも年中無休で対応しています。とりあえずご一報ください。

税務調査の立会いは年中無休、土日祝対応

緊急案件OK