年間保険料249万円の長期平準定期保険

2015年、2017年に2つの「長期平準定期保険」に加入した2つめにあたります。

| 加入時期 | 2017年3月 |

|---|---|

| 加入目的 | 利益の繰り延べ |

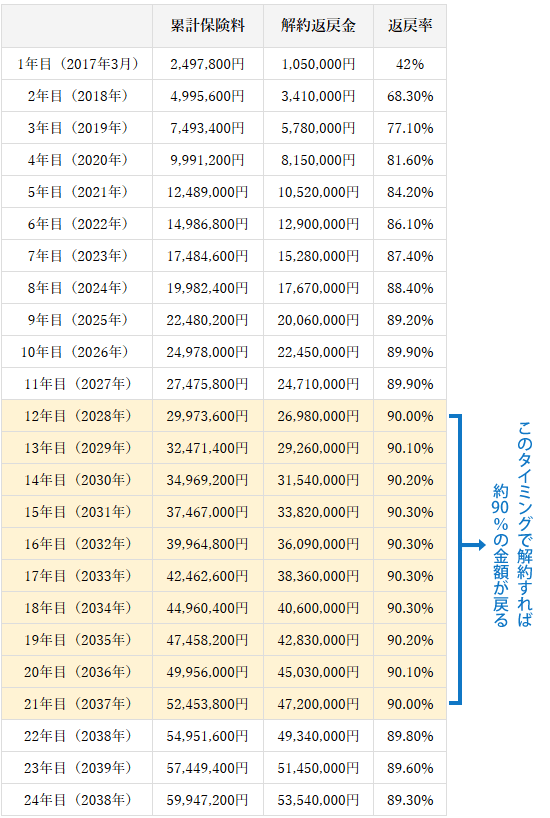

| 年間保険料 | 2,497,800円 |

| 予定していた繰り延べ期間 | 12年~20年 |

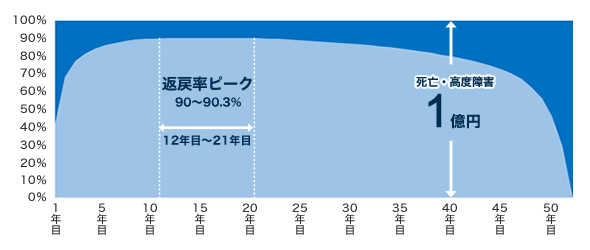

| 返戻率のピーク | 90.3% |

| 解約した時期 | 2024年2月(6年11ヶ月目) |

| 評価 |

|

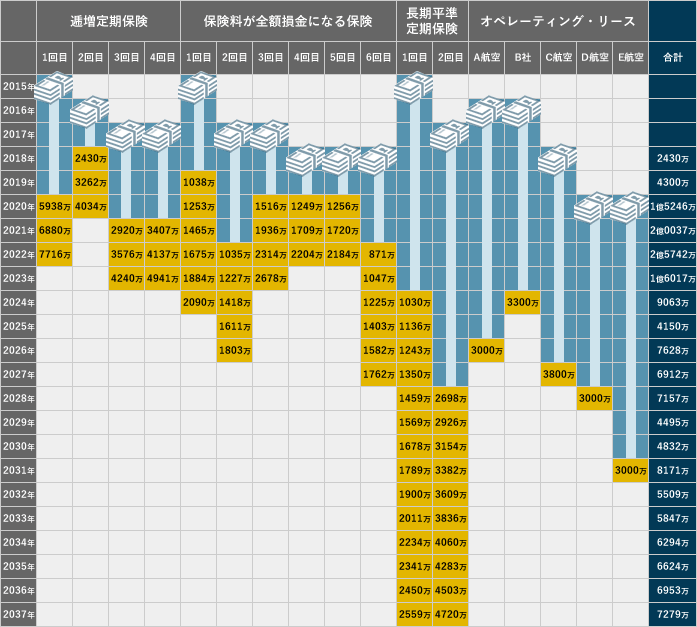

この保険と2015年に加入した保険で、2026~2043年の備えができました。

この備えが従業員の安心感とチャレンジする気持ちを醸成し、結果として繰り延べが要らなくなるほどの売上を記録することができました。

こちらが、今回加入した保険の証券となります。

利益の繰り延べができるスキーム

繰り延べが完了するまでのスキームは以下のようになっています。

- 保険料を毎年支払う(保険料は半分損金)

- 返戻率がピークを迎える(12年~21年)

- その時期に解約する

- 保険料の約90~90.3%が繰り延べできる

以下の図は加入した保険の返戻率を表しています。

返戻率がピークになる期間に解約することで繰り延べが実現します。

実際の保険料と返戻金

年間保険料は、2,497,800円です。

12年間、保険料を払える保証

初年度の保険料が払えても、翌年以降に滞ることで、返戻率のピークを迎える前に解約しなければならない事態になってしまっては加入した意味がなくなります。

当社では、最悪の事態を想定しつつ、支払いきれる目処をたてた上で、保険料の設定、加入をしてきました。

長期平準定期保険は、返戻率がピークになるまでの期間が長い特徴があります。

そのため、短期繰り延べの「保険料が全額損金になる保険」や「逓増定期保険」に比べて保険料は低めに設定しました。

税理士による節税効果の解説

国税局OB税理士

国税局OB税理士渡邊 崇甫

国税OB税理士の渡邊です。

長期平準定期保険によって得られた節税効果について解説いたします。

保険料は半額損金になりますので、年間の節税額は以下のとおりになります。

- 年間保険料

- 2,497,800円

- 年間の損金計上額

- 1,248,900円

- 年間の節税効果

- 1,248,900円×34%=424,626円

加入当初の考え

渡邊先生、ありがとうございます。

この保険が返戻率のピークを迎える12年目~21年目は、代表の退職予定時期とも重なります。

返戻金を退職金に充てた場合、経費にすることができます。

また、退職所得には、退職所得控除という税制優遇もあります。

保険会社に引かれる手数料と、継続する間に得られる節税効果を考慮した際、加入当初はメリットがあると判断をしました。

そのため、この保険は、代表の退職予定、および返戻率がピークである18年目(2034年)に解約する予定でした。

しかし、この保険に加入した2017年以降「より節税効果が高く、より収益性の高い商品」に出会うことで方針を転換することになります。

2024年2月に解約しました

加入してから8年目を迎える直前の2024年2月に解約しました。

解約のタイミング

この保険とは別に投資していた「タンカーオペレーティングリース」が2024年3月に満期になり、4466万円が入金されました。

このお金は益金ですので、当社の決算である11月までに即時償却できるものに投資しないと税金が発生します。

このようなタイミングで、この保険を解約しました。

解約の理由

この保険の保険料は半分が損金になるため節税効果があるものの、返戻率はピークでも100%を超えないため保険料を収めるほど損失が発生します。

この保険に加入した2017年以降、投資に関する様々な情報を得られ、投資したお金の全額が節税効果があるものや、短い年数で100%以上の回収が見込めるものなど様々な商品に投資する機会に恵まれました。

以上を踏まえると、返戻率90%を超えるまで保険料を払い続けるよりも87.4%であっても、このタイミングで解約しタンカーの分配金と合わせて、より効果の高い投資をしたほうが良いと考えたのが解約の背景です。

この保険に加入した効果

冒頭で述べたように中長期的な将来に売上がゼロになっても大丈夫なように備えとしてこの保険に加入しました。

この備えにより、従業員に安心感を与えること、そしてチャレンジできる環境を作りました。

そのおかげで加入から数年後には「備え」を超える売上を記録し、複数の売上の柱も立ちました。

この保険に加入して正解だったか

2017年当時は「10年、20年先に向けた経営基盤の強化(絶対つぶれない会社づくり)」が目的だったので、返戻率が若干下がっても安心感、確実性を重視していました。

以下、その目論見に基づいた取り組み一覧です。

その点を踏まえた場合、大手保険会社が提供する保険への加入は正解だったと思います。

2024年3月現在、仮想通貨(マイニングマシン)やファクタリングなど、高い収益が期待できる商品に投資をしていますが、これは「経営基盤が安定してからの投資」という側面を持っています。

今後も、会社の状況に合わせて投資することを意識してまいります。

2回目の長期平準定期保険への評価

当社では、2024年3月1日の時点で、この投資に対して「2.5点(5点満点)」と評価しています。

なお、点数は評価する時期によって変わることがあります。

それは節税商品に対する知識、会社の状況(創業期、成長期など)、商品によっては為替の変動などが影響することがあるからです。

よって、商品の特性だけで判断するのではなく、会社の状況などを踏まえて投資すべきではないかと考えています。

当社が「2.5点」という評価をした詳しい背景や、状況に応じた判断に対する考え方をお聞きになりたい場合は、お気軽にご連絡ください。

当社が投資したほぼ全ての商品の情報提供者であるパートナー企業から詳しい説明を受けられるよう手配いたします。

この評価の背景を聞きたいサクセスフューチャーは73以上の商品への投資実績あり

2008年以来、100万円からできるLED照明事業をはじめ、保険や民泊、航空機など、さまざまな節税商品に累計14億6536万円を投資してきました。

当サイトでは、体験、実際に投資した商品のみを紹介しています。

投資実績を時系列で紹介しておりますので、ぜひご参照ください。

お問い合わせ売り手の情報ではなく、体験談の紹介

私達は節税商品の販売者ではありません。

経験に基づいた、節税に役に立つ情報提供と、課題解決の提案をいたします。

当社が節税の必要性に迫られたとき、節税情報をいくら探しても「売り手」の情報しか見つかりませんでした。

そのため、投資には相当の決断が必要でした。

幸い、ほとんどの投資はうまくいきましたが、失敗した例もあります。

「この体験談を紹介すれば、節税が必要な企業さまにきっと喜ばれる」と考えたのが、このサイトを作った理由です。

当社がどんな目的で何に悩み、どんな投資をし、うまく節税できたのかをお伝えしますので、お気軽にお問い合わせください。