3回めの投資であるJR大阪駅徒歩6分のタワーマンション

2016年3月にJR大阪駅に隣接するタワーマンションを購入しました。

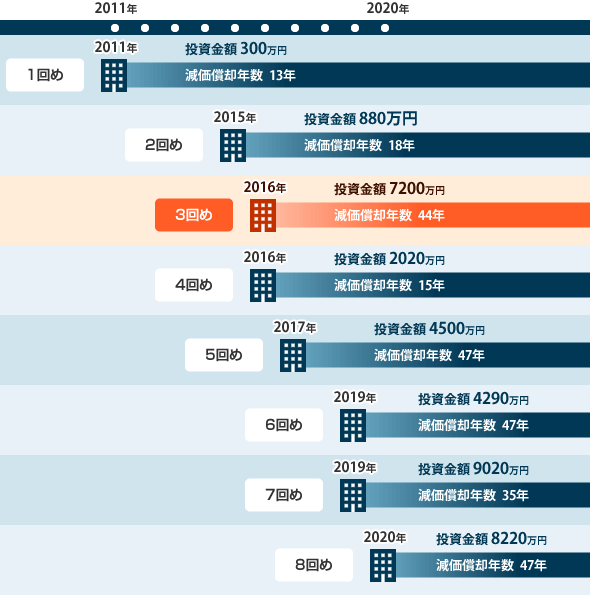

2011~2020年にかけて、8つの物件に合計3億6430万円投資した3つめになります。

| 投資時期 | 2016年3月 |

|---|---|

| 購入エリア | 大阪市北区 (JR大阪駅徒歩6分) |

| 投資金額 | 7200万円 |

| 損金計上額 | 5992万円 |

| 減価償却年数 | 44年 |

| 表面利回り | 5.4% |

| 実質利回り | 4.7% |

| 評価 |

|

以下のマンションを購入しました。

このマンションに投資をした目的

当社はIT会社という性質上、営業活動はアナログではなくネットのみで完結していました。

お客様との打ち合わせもメール、電話、WEBチャットで十分でした。

しかし会社の成長にともない、銀行からお客様を紹介される機会ができるなど、どうしても直にお会いする必要が出てきました。

そのような背景があり、準備するのであれば最高の環境で商談をしたいと考え、タワーマンションの一室を購入することにしました。

税理士が解説する、当社購入マンションの節税効果

国税局OB税理士

国税局OB税理士渡邊 崇甫

このマンションを購入したことによる節税効果をご説明いたします。

不動産が損金になるのは、土地建物部分のうち、建物に対する部分のみです。

なぜなら、建物は経年劣化するのに対して、土地は年数が経っても劣化するものではないからです。

本ページで紹介する物件の購入価格と土地建物の価格は、以下のとおりでした。

- 購入価格

-

7200万円

土地価格 12,070,027円 建物価格 59,929,973円 合計 72,000,000円 購入価格7200万円のうち、損金にできた金額は以下のとおりです。

- 損金にできる金額

-

5992万円

この物件の法定耐用年数は44年なので、建物価格である約5992万円を44年かけて損金にしていくことになります。

よって、年間の損金計上できる金額は以下となります。

- 1年あたりの損金計上額

-

136万円(5992万円÷44年)

その他、固定資産税、管理費等もすべて損金計上ができます。

これにより、年間約63.3万円(建物部分136万円+管理費等50.2万円×法人税34%)の節税効果があります。

賃貸ではなく購入を選択した理由

渡邊先生、ありがとうございました。

今回の投資の第一の目的は、「商談するための部屋の準備」でしたが、もう1つの目的がありました。

それは万が一の保険です。

可能性は低いかもしれませんが、天変地異やその他の影響でIT会社の要である「サーバが機能しなくなる」など、事業が立ち行かなくなるリスクがあります。

そういう事態に陥っても、従業員の給与を確保しておく必要があると考えました。

従業員は3人。1人あたり月額30万を確保できるようにしておきたい。

だったら100万円が入る手段を確保しよう。

このマンションをはじめ、合計100万円の家賃収入を確保できるようにしたいと考えたのが賃貸ではなく購入を選択した理由です。

2011年から2020年にかけて不動産に投資することで、無事その手段を確保することができました。

この一連の投資は、従業員に対して「この会社は何があっても大丈夫」という安心感を与えます。

このように不動産投資を含め、すべての投資は「もっと高いパフォーマンスを発揮したくなる動機づくり」を含めるようにしています。

この物件を賃貸に出したときに見込める収益

| 収入 | 3,912,000円…① ※326,000円×12ヶ月(賃料) |

|---|---|

| 支出 | 505,517円 ※25,940円×12ヶ月(管理費) ※194,237円(固定資産税) |

| 収支 | 3,406,483円 |

| 表面利回り | 5.4% |

| 実質利回り | 4.7%…② |

①賃料は、不動産会社に「賃貸の仲介を依頼するならいくらの家賃を設定するか」と相談した上で試算されたものです。

②この物件の購入にあたり、銀行借り入れ(金利1%)を行っていますが、銀行返済分は除いています。

今回の物件購入により約27万円確保できたので、合わせて39.5万円です。

引き続き、2020年まで「100万円の準備」に向けて投資していくことになります。

物件選びで重視した点

物件選びの条件に、「表面利回りが5%以上」という基準がありました。

また、10年20年後も家賃収入が値下がりしない物件を重視しました。

物件を選ぶポイントとして以下、2つの基準を設定しました。

物件選びの基準

- 大阪市内の中心部(特に梅田)

- 駅近(徒歩5分程度)

この物件は、JR大阪駅に隣接しています。

大阪市内の中心部であり、今後も発展していくことが予想でき、値下がりしづらい物件と考えています。

目的を実現するために計8件の不動産に3.64億円を投じました

渡邊先生の解説にあったように、1年あたりの損金計上額は186.2万円なので、節税効果としては高くありません。

また、損金とならない部分は資産として扱われるため、別途税金を払う必要がありますが、それでも投資すべきだと考えたのは先程述べたとおりです。

この物件を含め、8件の不動産に3億6430万円を投じています。

3回めの投資であるJR大阪駅徒歩6分のタワーマンションへの評価

当社では、2024年3月1日の時点で、この投資に対して「3.5点(5点満点)」と評価しています。

なお、点数は評価する時期によって変わることがあります。

それは節税商品に対する知識、会社の状況(創業期、成長期など)、商品によっては為替の変動などが影響することがあるからです。

よって、商品の特性だけで判断するのではなく、会社の状況などを踏まえて投資すべきではないかと考えています。

当社が「3.5点」という評価をした詳しい背景や、状況に応じた判断に対する考え方をお聞きになりたい場合は、お気軽にご連絡ください。

当社が投資したほぼ全ての商品の情報提供者であるパートナー企業から詳しい説明を受けられるよう手配いたします。

この評価の背景を聞きたいサクセスフューチャーは73以上の商品への投資実績あり

2008年以来、100万円からできるLED照明事業をはじめ、保険や民泊、航空機など、さまざまな節税商品に累計14億6536万円を投資してきました。

当サイトでは、体験、実際に投資した商品のみを紹介しています。

投資実績を時系列で紹介しておりますので、ぜひご参照ください。

お問い合わせ売り手の情報ではなく、体験談の紹介

私達は節税商品の販売者ではありません。

経験に基づいた、節税に役に立つ情報提供と、課題解決の提案をいたします。

当社が節税の必要性に迫られたとき、節税情報をいくら探しても「売り手」の情報しか見つかりませんでした。

そのため、投資には相当の決断が必要でした。

幸い、ほとんどの投資はうまくいきましたが、失敗した例もあります。

「この体験談を紹介すれば、節税が必要な企業さまにきっと喜ばれる」と考えたのが、このサイトを作った理由です。

当社がどんな目的で何に悩み、どんな投資をし、うまく節税できたのかをお伝えしますので、お気軽にお問い合わせください。