オペレーティングリースが失敗した事例はどんなケースがあるでしょうか。

渡邊 崇甫税理士(元国税局 調査官)

- 詳しいプロフィール

公開日:最終更新日:

-

オペレーティングリースの節税で失敗事例にはどんなケースがあるでしょうか。

-

これまでの失敗事例には、様々なケースがあると思いますが、当社は航空会社の「経営破綻による失敗」を経験しましたので、ご紹介します。

なお、当社は4社の航空会社に投資し、失敗は1回です。

C航空は投資した1年後の2019年以降、経営が悪化し破産しました。

以下、破産・投資金額回収までの流れです。

- 2019年:格付S&PがB(安定的)からCCC+(ネガティブ)に引き下げ

- 2019年:資金繰りが悪化し、リース料の支払いが滞る

- 2020年:破産申請

- 2022年:機体売却

この結果、回収できたのは投資金額の51%です。

この投資はドル建てにつき、円に換金する際は円安の影響で投資金額の61%となりました。

失敗の原因

このケースでは、初回のA航空の回収率(100.5%)よりもが高い航空会社(114.9%)を選択しました。

利率が高い方が元本割れリスクが高いとは言うものの、大手販売会社が取り扱っているから大丈夫だろうと考えて投資しました。

当社の節税の目的は、「絶対につぶれない会社にするために、未来の売上を作ること」です。

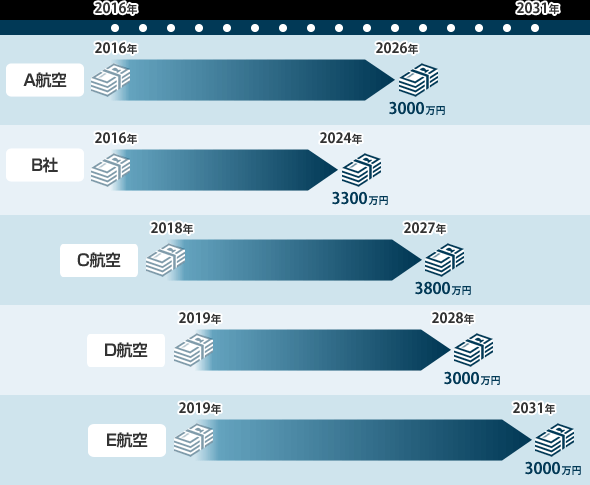

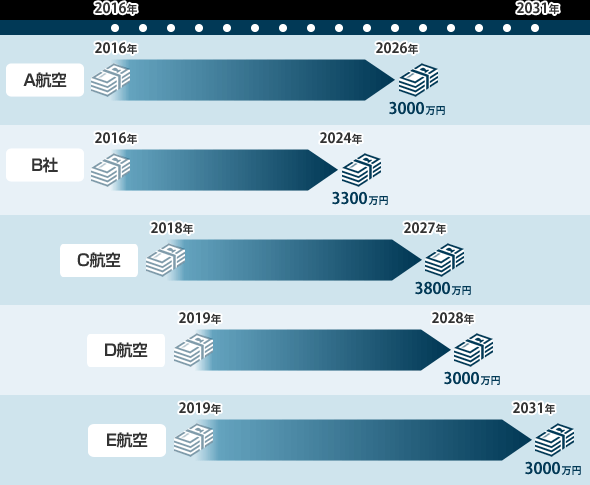

以下のようにオペレーティング・リースに投資したのは、「2031年まで安泰」という状況を作ろうとしていたからです。

投資金額の100%以上になれば嬉しいですが、それはプラスαです。

利率の高さよりも安定を選択した方がよかったと反省し、その後は安定を重視した繰り延べをするようにしました。

この失敗の詳細は以下のページでご覧いただけます。

また、すべての当社が投資したオペレーティングリースも以下にてご覧いただけます。

- 2019年:格付S&PがB(安定的)からCCC+(ネガティブ)に引き下げ